据证券之星公开数据整理,近期金海通(603061)发布2024年中报。截至本报告期末,公司营业总收入1.83亿元,同比下降1.65%,归母净利润3967.68万元,同比下降11.75%。按单季度数据看,第二季度营业总收入9457.32万元,同比上升11.72%,第二季度归母净利润2478.42万元,同比上升89.73%。本报告期金海通公司应收账款体量较大,当期应收账款占最新年报归母净利润比达330.51%。

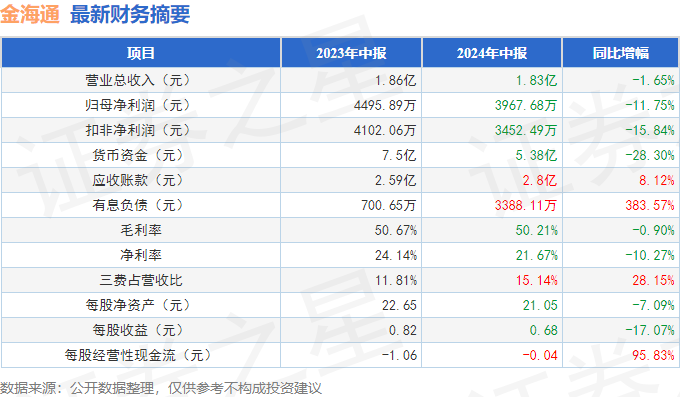

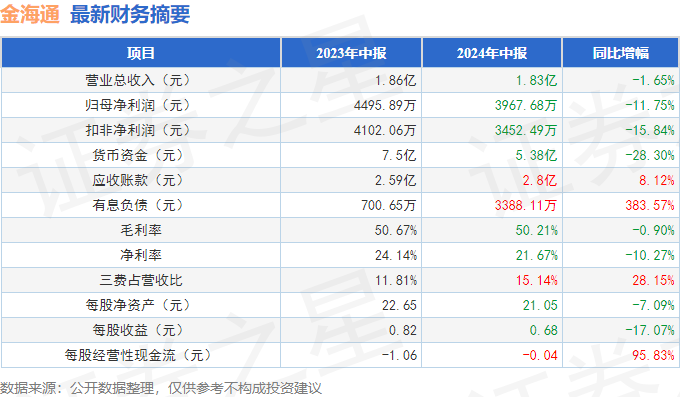

本次财报公布的各项数据指标表现不尽如人意。其中,毛利率50.21%,同比减0.9%,净利率21.67%,同比减10.27%,销售费用、管理费用、财务费用总计2772.59万元,三费占营收比15.14%,同比增28.15%,每股净资产21.05元,同比减7.09%,每股经营性现金流-0.04元,同比增95.83%,每股收益0.68元,同比减17.07%。具体财务指标见下表:

财务报表中对有大幅变动的财务项目的原因说明如下:

- 交易性金融资产变动幅度为-77.72%,原因:报告期期末公司对闲置现金进行现金管理购买理财产品金额减少。

- 应收款项融资变动幅度为121.8%,原因:公司应收款项融资中应收票据余额增加。

- 其他应收款变动幅度为36.87%,原因:报告期期末公司应收押金、保证金余额增加。

- 其他流动资产变动幅度为-30.14%,原因:报告期期末增值税借方余额重分类金额减少。

- 在建工程变动幅度为411.28%,原因:报告期内公司天津智能制造及创新研发中心项目开工。

- 使用权资产变动幅度为-41.89%,原因:报告期内使用权资产折旧摊销。

- 长期股权投资的变动原因:报告期内公司新增股权投资。

- 短期借款的变动原因:报告期内公司增加借款。

- 应付票据变动幅度为-30.41%,原因:报告期期末应支付票据金额减少。

- 合同负债变动幅度为157.11%,原因:报告期期末预收商品款增加。

- 应付职工薪酬变动幅度为-33.84%,原因:报告期期末余额只包含半年年终奖金额。

- 应交税费变动幅度为-47.43%,原因:报告期内所得税费用减少。

- 其他应付款变动幅度为408.17%,原因:报告期期末应付股利余额增加及确认限制性股票回购义务增加。

- 一年内到期的非流动负债变动幅度为-39.24%,原因:报告期期末一年内到期的租赁负债减少。

- 其他流动负债变动幅度为175.46%,原因:报告期期末未终止确认的已背书票据增加。

- 租赁负债变动幅度为-100.0%,原因:报告期内支付租赁付款额。

- 销售费用变动幅度为30.6%,原因:报告期内销售人员工资、海外代理费用及售后费用的增加。

- 经营活动产生的现金流量净额变动幅度为95.83%,原因:报告期内销售商品收到的现金增加,采购商品支付的现金减少。

- 投资活动产生的现金流量净额变动幅度为330.94%,原因:报告期内到期赎回的理财产品金额增加。

- 筹资活动产生的现金流量净额变动幅度为-115.73%,原因:上年同期公司公开发行股票募集资金,本报告期内回购公司股份。

证券之星价投圈财报分析工具显示:

- 业务评价:公司去年的ROIC为7.82%,资本回报率一般。去年的净利率为24.42%,算上全部成本后,公司产品或服务的附加值高。

- 偿债能力:公司现金资产非常健康。

- 融资分红:公司上市1年以来,累计融资总额8.79亿元,累计分红总额2610.00万元,分红融资比为0.03。

- 商业模式:公司业绩主要依靠资本开支及股权融资驱动,还需重点关注公司资本开支项目是否划算以及资本支出是否刚性面临资金压力。需要仔细研究这类驱动力背后的实际情况。

财报体检工具显示:

- 建议关注公司现金流状况(近3年经营性现金流均值/流动负债仅为18.27%)

- 建议关注公司应收账款状况(应收账款/利润已达346.47%)

分析师工具显示:证券研究员普遍预期2024年业绩在1.29亿元,每股收益均值在2.15元。

最近有知名机构关注了公司以下问题:

问:目前看,订单能见度以及交货周期如何?

答:和之前差不多,一般情况下,客户会与公司进行持续性的常态化沟通,对公司产品的技术指标及交货周期等进行了解。对于量产机型及标准选配功能,公司具有快速交货能力。基于这种情况,客户通常会在需求相对确定时下单。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。